摘要:投资指数则可能大大降低投资难度,充足的流动性能有效降低错失行情的概率,享受指数长期增长预期带来的Beta收益。中证商品期货指数与中国PPI环比、CPI环比走势对比,资料来源:Wind,宏锡基金研究部06与股票、债券等传统资产相关性低通过叠加中证商品期货指数与沪深300指数走势,不难发现,中证商品期货指数整体波动相对沪深300更小,区间绝对收益更好。...

为了更系统、更全面地讨论期货指增策略,私募股权排名网络与宏锡基金联合推出了期货指增策略《期货指数增近距离》投教频道,欢迎关注!

为了更系统、更全面地讨论期货指增策略,私募股权排名网络与宏锡基金联合推出了期货指增策略《期货指数增近距离》投教频道,欢迎关注!

投资,你是否追求Beta和Alpha?;收入来源分散多样,风险分散相对可控;绝对收益和超额收益;不仅要超过通胀,还要增强复利...

前一篇文章《期货指增来了!你“佩奇”了吗?「期货指的是近距离」》介绍了期货指数增强策略的基本情况。今天,我们将进一步了解中国证券期货指数和增强策略的优势,希望能给您的投资带来不同的视角。

中证商品期货指数六大优势

1、市场流动性高

CSI商品期货指数系列以国内期货交易所上市经营的所有商品期货品种为样本范围,综合考察期货品种合同流动性和现货商品在国民经济中的重要价值,选择具有代表性和流通性的合同纳入指数计算。该指数可以直观地反映国内商品期货品种的整体价格趋势,为市场形势的分析和判断提供基本工具,反映期货交易投资的收益趋势,为投资者提供评价收益的标准。

2、自带杠杆效应

期货市场的杠杆效应由期货交易的保证金制度决定。投资者在买卖期货时,应当按照合同价值的一定比例缴纳保证金。正是因为这种保证金制度的出现,期货才具有杠杆的特点。

具体来说,假设螺纹钢的价格是4000元/吨,如果想买十吨,需要投资4万元×10=40000元。但购买一手(十吨)螺纹钢期货,如果保证金率是10%,那么所需的保证金就是4万×10×10%=4000元。可见,同样是十吨螺纹钢,现货需要投资4万元,而期货只需要投资4000元,这就是期货的杠杆效应。

自身的杠杆效应促使投资者以较少的资金获得更大的回报,但也增加了风险的可能性。

3、多元化的投资机会

目前,中国证券商品期货指数包括中国主要期货交易部门和19个主要期货品种,包括石油、黄金、白金、铜、铁矿砂、螺纹钢、镍、豆粕、天然橡胶、棕榈油、PTA、棉花、甲醇、白糖、铝、热卷、锌、大豆、焦炭,覆盖面广。

如果单个期货品种和板块的投资可能会带来很大的起伏,包括多品种和板块在内的投资指数可以相对减少起伏,平滑曲线,增强投资感受。与股市板块轮换类似,期货品种和板块也轮换,如果投资单一类型或板块,需要较高的分析预测能力,流通也与投资实现、收益和风险相对集中;投资指数可能大大降低投资难度,充足的流动性有效降低错过市场的可能性,享受指数长期增长预期带来的Beta收益。

4、透明度高

指数管理机制管理坚持公开、透明、公正的原则。中证商品期货指数成分权重调整频率:1。固定权重调整。正常情况下,权重调整一年一次。每年5月中旬进行品种选择和新权重计算,指数专家委员会审议后6月初披露新年当选品种和权重。权重调整从7月10日后的第一个交易日开始,调整窗口与当月固定展期窗口重叠。2.临时权重调整。每年3月、9月、12月 月底,检测指数成分类型的流动性。如果指数当前成分类型的流动性迅速下降(即过去60个交易日平均交易量小于5000手,相同),则触发临时退出和临时权重调整机制。下个月的展期窗口将去除品种指数,并根据展期窗口前剩余品种的实际权重进行重新调整。临时撤出和临时权重调整方案向市场公布。每年6月下旬,对指数新一年当选类型进行流通性检测。如果选定类型的流动性迅速衰减(指标相同),则再次进行流动性筛选和权重计算,并立即披露权重调整结果。

指数市场信息可通过万德信息、东方财富、新华财经客户端、中证商品指数公司官网查询。

5、抵御通货膨胀

中国证券期货交易指数的趋势与宏观经济的趋势高度相关。归一化后,中国证券期货指数与中国PPI和CPI的趋势高度相似,表明中国证券期货指数相对准确,及时反映市场趋势的变化,具有自然的抗通胀特性。从长远来看,产品价格具有自然重心位移趋势,长期投资价值突出。

与我国PPI环比、CPI环比趋势相比,中证商品期货指数来源:Wind,宏锡基金研究部

06与股票、债券等传统资产关联性低

通过叠加沪深商品期货指数和沪深300指数的走势,不难看出,沪深商品期货指数的整体起伏小于沪深300,区间绝对收益较好。沪深商品期货指数稳定性较强,与沪深300关联性不高,是理财规划较好的目标之一。

中证商品期货指数&沪深300指数(2010-2023)Wind,宏锡基金研究部

海外商品期货指数发展了几十年,国内资产开始兴起。随着国内商品期货指数的不断完善,这一财务规划将逐步进入投资者的视野。

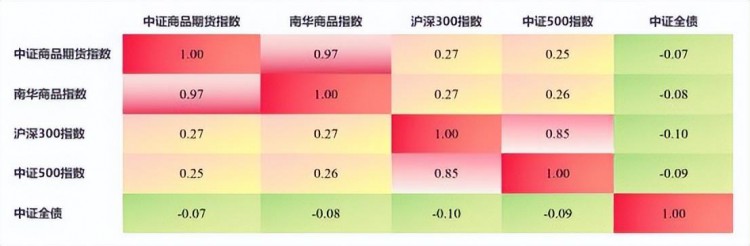

从相关性的角度来看,沪深商品期货指数与沪深300指数、沪深500指数、沪深全债指数的相关系数低于0.5,相关性低,可以降低财务规划中的风险和组合变化。

CSI商品期货指数&南华商品指数&沪深300指数&CSI500指数&CSI全债(2015-2023)资料来源:Wind,宏锡基金研究部

总结中证商品期货指数六大优势

宏锡中证期货交易指数增强战略优势

洪锡基金团队自2010年成立以来,十多年来一直专注于期货和衍生品市场,沉淀了大量的因素和策略。通过不同的战略组合,在指数Beta的基础上增加超额收入来源,获得增强收入,提高整体投资的匹配收入。

红锡中证期货交易指数增强战略示意图

洪锡CSI期货交易指数增强策略不仅可以跟踪CSI期货指数长期上升趋势带来的Beta收益,还可以通过战略组合获得高于指数的Alpha收益;它不仅具有财务规划价值,而且具有长期投资价值;它不仅可以分散资产配置组合的风险,还可以提供多样化的收入来源。

在下一期中,我们将结合市场环境等情况,分析目前中证期货交易指数增强策略是否是较好的配备时机。请注意。

整篇文章仅用于学术交流,不作为投资依据。基金有风险,入市要谨慎。

风险披露:本文所涉及的基金经理和基金经理的个人观点并不代表平台的所有立场,也不构成任何投资建议。