摘要:因为前有LUNA与UST脱钩,并且WAVES与USDN的脱钩也不是第一次。过去的脱钩事件接下来我们将回顾USDN如何脱钩以及Waves生态系的协议怎么参与其中。这位作者宣称Waves是一个大型的庞氏骗局,并指控Waves项目方不断的在Vires上存入USDN并借出其他稳定币(USDT或USDC),再将这些稳定币换成WAVES后锁在Neutrino上来铸造更多USDN,就这样不断的循环来增加杠杆。...

WAVES与USDN又脱钩了?

奇怪,我为什么说又脱钩了?因为前有LUNA与UST脱钩,并且WAVES与USDN的脱钩也不是第一次。

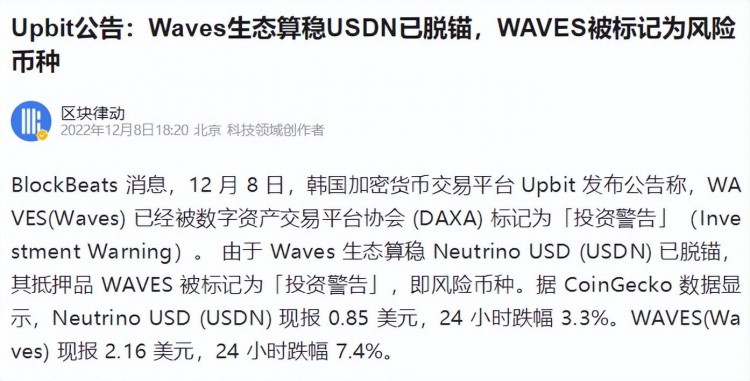

就在刚刚,WAVES突然暴跌,从2.4美金跌至2.1美金,跌幅高达15%左右。

其实过去几个月来,WAVES已经跌的非常惨了,而且自从LUNA暴雷后,一直阴跌不止,从最高的68美金,跌至现在的2.107,几乎是跌了97%了。

WAVES这个币与LUNA有相近的经济模式,一直存在巨大的风险,小编记得在我以前看空LUNA的同时,也曾经看空过WAVES以及GMT。

书到这里,如果WAVES暴雷了,重现LUNA暴雷的情况,小编可以算是圈内唯一成功预测两个归零项目的神人了,不,还有FIL。

今天的暴跌,源于韩国加密货币交易所Upbit的一则风险公告: Waves生态算稳USDN已脱锚,WAVES被标记为风险币种。

那么WAVES的经济模式到底是怎样的?有没有暴雷风险?会不会像LUNA一样呢?

接下来小编带大家了解一下WAVES。

今年(2022年)四月,区块链各项目争相发行稳定币,当时UST 市值超越BUSD,Near和TRON等公链也效仿Terra推出自己的稳定币USN 和USDD,但到了五月UST 脱钩以及LUNA 崩盘导致市场对这种没有抵押品的稳定币失去信心。

接下来我们将介绍曾经是第七大智能合约链,而且也有自己稳定币USDN 的公链— Waves。当时USDN 也面临脱钩的危机,最低来到大约0.69,虽然USDN 和UST 本质上不同,但当时这个生态系也是面临到「死亡螺旋」。

今天的内容会介绍Waves 公链以及其生态系、稳定币USDN、脱钩事件、以及事件过后的发展。有兴趣的朋友就继续看下去吧!

Waves 项目及生态系介绍

Waves是一个非常早期的项目,在2016 就进行ICO 募资,最初的宗旨是改善区块链的速度及易用性。创办人Sasha Ivanov出生于乌克兰,现居在俄罗斯,在乌俄战争爆发后为这个项目带来许多关注,网友们也将Waves 公链称为「俄罗斯的以太坊」。受到关注后Waves 的TVL 有爆炸性的成长,在短短一个多月就成长了将近5 倍,最高TVL 来到4.75b 美金。当时整体TVL 的组成有将近90% 来自Neutrino 稳定币协议和Vires Finance 借贷协议,之后的脱钩事件也涉及这两个项目:

Neutrino 协议是发行USDN 稳定币的项目,除了锚定美金的稳定币,也有发行锚定其它法币的稳定币。其发行稳定币的方式是锁仓1 美金的WAVES 就能铸造1 USDN,而当USDN的价格偏离1 美金时,套利者就能到Neutrino 上交换WAVES 和USDN,直到套利机会消失后稳定币价格就会回到1 美金。

Vires Finance 协议则是一个借贷平台,用户能存入代币当作抵押品并借出其他代币,没有流动性需求的用户也能透过存入代币赚取利息奖励。这个平台与Aave等其他的借贷平台没有太大的差异,差别在于币种主要是Neutrino 的稳定币、其他稳定币、WAVES。

过去的脱钩事件

接下来我们将回顾USDN 如何脱钩以及Waves 生态系的协议怎么参与其中。

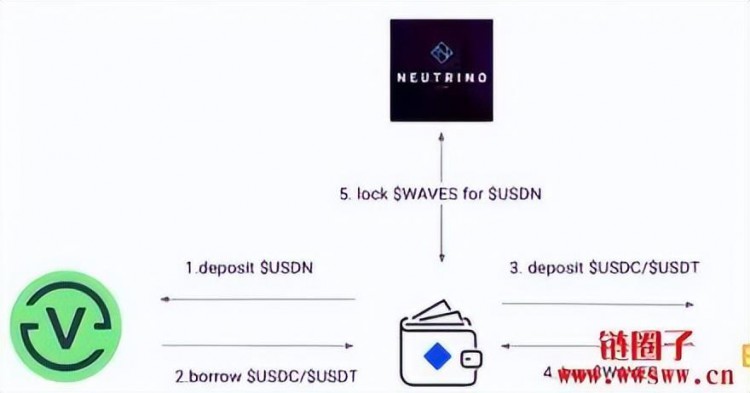

事件的开端是来自于Twitter 上一则被转推将近千次的tweet。这位作者宣称Waves 是一个大型的庞氏骗局,并指控Waves 项目方不断的在Vires 上存入USDN 并借出其他稳定币(USDT 或USDC),再将这些稳定币换成WAVES 后锁在Neutrino 上来铸造更多USDN,就这样不断的循环来增加杠杆。

Waves 被指控的作为。

这么做除了能把WAVES 的币价拉高,更因为大量的稳定币借款需求而将Neutrino 平台上的稳定币存款利率提高,借此吸引更多用户存入稳定币。tweet详细地解释了整个流程,而且也提供了链上资料当作证据,这造成了大量用户的恐慌。

Waves 创办人随后也进行反驳,却无法阻止用户因为恐慌进行抛售USDN 和WAVES 以及将存入Vires 协议的稳定币提出。大量的抛售加上市场对这个项目失去信心,Neutrino 的套利机制再也无法支撑这么大的稳定币卖压,因此USDN 就脱钩到大约0.69 。

这个现象其实和UST 脱钩时很类似,虽然都有「原生代币(WAVES 或LUNA)」以及「稳定币能以1 颗稳定币赎回1 美金的原生代币」的机制,但因为用户持有原生代币的动机大幅降低加上套利机制都有每日限额,这样的机制仍无法吸收大量卖压而导致稳定币脱钩。

大量存入的稳定币从Vires 提出也导致这些池子因为利用率大幅提高,存款和借款利率都高达70% 以上,同时也造成很多资金因为池子利用率到达100% 而无法提出。

Vires.Finance 平台上USDT 存款及借款利率在脱钩事件时飙高。

事件过后/ 结尾

脱钩事件后USDN 在几天之内就回到0.96,之后就陆续在0.96~0.98 之间徘徊,直到UST 脱钩时(2022/5/9–10)也再度脱钩到0.75 左右。虽然两度脱钩USDN 都回到了0.95 以上,但从WAVES 币价(左图)可以看出市场已经对项目失去信心。

WAVES(左侧)和USDN(右侧)的价格变化。

Waves 和Luna 的事件乍看之下很类似,都因为有大量抛售导致生态系进入了「死亡螺旋」,最后除了稳定币脱钩,原生代币的币价也一蹶不振。但其实USDN 和UST 的设计上完全不同,铸造USDN 需要将WAVES 锁住因此它属于加密货币「抵押的稳定币」,而UST 的发行则是不需要抵押品而是烧掉等值的LUNA 因而属于「演算法稳定币」。但两个生态系的成长都几乎是倚赖着自身的稳定币,因此当稳定币的机制不够强壮而无法抵抗大量卖压导致脱钩时,市场除了对稳定币也同时会对整个生态系失去信心,而导致我们看到的死亡螺旋。

项目方的暗箱操作

以下就是WAVES团队如何利用杠杆来设计大规模的供应紧缩,整个流程在链上全部可追踪:

将USDN存入Vires

在Vires上借用USDC

将USDC转移到Binance

用USDC购买WAVES

将WAVES转换为USDN

总结起来,过去WAVES发行了USDN,然后高利息抵押获得USDC然后买入WAVES拉高价格。

一旦USDN脱钩,那么就无法借出USDC,并且之前借出需要偿还的USDC将需要更多的USDN,循环往复,项目方最后无法借出USDC,WAVES项目方为了偿还债务可能会卖币。

当真个waves的生态出现问题,死亡螺旋开启,那么最终走到哪里?

各位,这是不是机会?