摘要:2024年走完第一个月,加密资产市场盈利能力最强赛道中心化交易所(CEX)也交上了全年数据最全面的答卷。综合TokenInsight。...

2024年走完第一个月,加密资产市场盈利能力最强赛道中心化交易所(CEX)也交上了全年数据最全面的答卷。

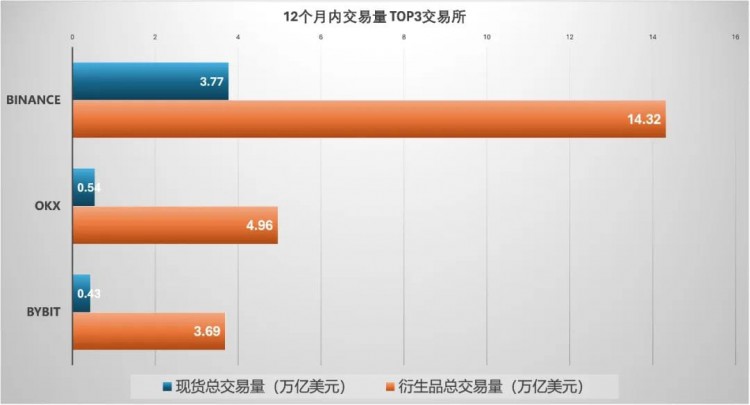

综合TokenInsight 《Crypto交易所2023年度报告》、DeFiLlama、CoinGecko数据,2023年,全球Top10加密资产交易所全年贡献了34.26万亿美元的交易量,较2022年下降约16%,其中,在现货和衍生品年度交易量上,Binance均位列第一,OKX、Bybit分别位列第二、第三。

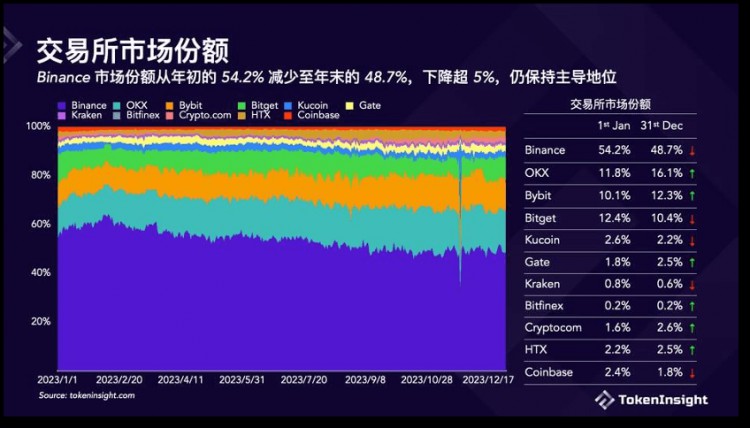

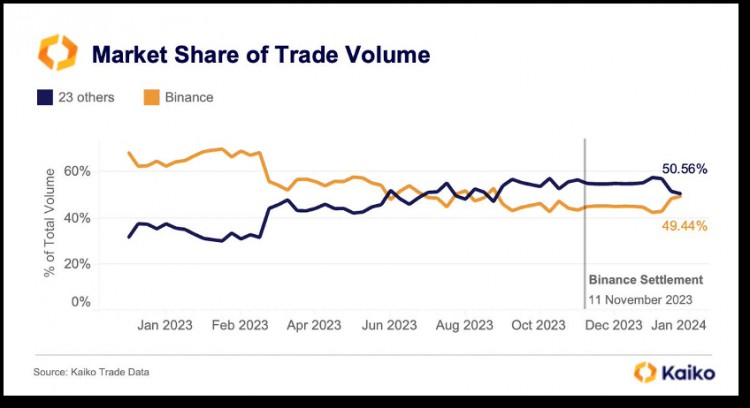

在市场份额层面,Binance较年初的54.2% 减少至48.7%,尽管下降了超5%,但仍保持主导地位。OKX占据了16.1%,Bybit占据了12.3%,两者的上均较年初有所上升,加起来尚不及Binance。KaikoData数据显示,最近2个月,Binance的市场份额已经恢复至49%。

从交易量、资金净流入数据的变化节点看,Binance份额下降与其和美国SEC、司法部等监管部门的执法行动不无相关,特别是自去年11月21日它与美司法部达成和解、被罚43亿美元后,连续13天内出现净流出,总计28.65亿美元“出走”Binance。

外界也总有声音担心Binance的“家底”是否依然雄厚。

12月4日,资金重新回流Binance,去年12月和今年1月两个月,正值比特币ETF预期高涨,Binance的净流入美元规模达54亿,“失地”被收复,各链上的Binance地址总资产价值在1月底达到809亿,较去年同期增长了28.25%,无论是体量还是增长,均据各家之首。

数据表现一定程度上安稳了Binance的内外部的“军心”,其过去6年持续积累的市场基础并没有轻易被撬动,也与加密资产市场最近两个月的整体上扬相得益彰,而这个“全球第一”并没有松懈,在用户的引、留层面将“求胜欲”拉满。

CEX业内 Binance多指标仍居TOP1

Binance与美国司法部达成和解一事已经过去2个月,除了43亿美元罚款令人印象深刻外,还有美国司法部当时描述这家平台时的措辞“全球最大”,连“之一”都没加。这不排除监管“对其定位越高,使其担责越重”的成分存在,但“全球最大”这个印象并不夸张。

在刚刚过去的2023年,Binance仍然是占据市场份额最大的加密资产交易平台,尽管这个数据已经从年初的54.2%降至48.7%,但在TokenInsight 《Crypto交易所2023年度报告》中,这个数据仍接近一半,剩余的51.2%由9家主流加密资产交易平台分食,其中市场份额超过10%的仅3家。

Crypto CEX市场份额分析(自TokenInsight)

Crypto CEX市场份额分析(自TokenInsight)

自从2010年Mt.Gox开启了加密资产交易所这一商业赛道后,崛起、陨落成为这里永恒不变的主题,变得永远是主角们。最能被华语用户感知到的格局之变是过去常说的“三大”,如今,“B”与“O”犹在场,“H”正在被新的“B”替代。

TOP3是次序指代,而当前的前三名,第二、第三与第一的数据差距不小。

以交易量为维度,我们以CoinGecko录入数据梳理(2023年前11个月和2024年1月),在现货市场,Binance的交易量为3.77万亿美元,OKX为0.54万亿美元,Bybit为0.43万亿美元,二者相加不及Binance的1/3;CEX的衍生品交易为市场贡献了更可观的交易量,Binance为14.32万亿美元,OKX、Bybit分别为4.96万亿美元和3.69万亿美元。

12个月内加密资产交易所TOP3交易量数据

12个月内加密资产交易所TOP3交易量数据

以交易所在各链上地址内的资产总值(TVL)为维度,DeFiLlama数据显示,截止1月31日,Binance的总资产价值为809亿美元,排在第二的是OKX为155亿美元,第三的位置属于Bitfinex为137亿美元,差距仍以数倍计。

Binance和OKX在月内的资金流入量均在10亿美元以上,流入资金较为可观,排在之后的交易所,资金美元价值月流入过亿的包括Robinhood、Bybit在内共计6家。

转负为正 Binance 两月流入超50亿美元

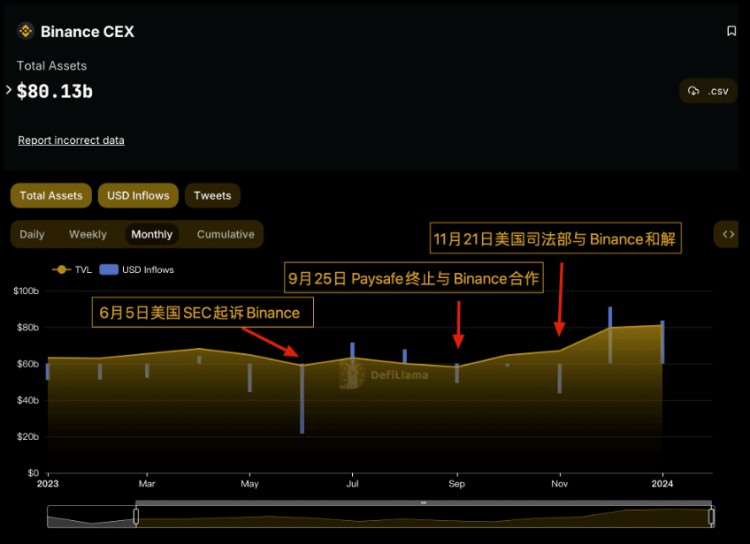

如果从数据看,Binance地址内的TVL在整个2023年较为平稳状态,一直保持在600亿美元上下,资金流入、流出的流动性较高。

去年6月、9月,Binance 的TVL在出现了两次较为明显的下滑,分别降至588亿美元和581亿美元,美元价值也分别在这两个月流出了38亿美元和10亿美元。

两次下滑多少与监管/合作伙伴的动作有关。6月,恰是美国SEC以发售未经注册证券为由起诉Binance实体的时候;而9月,Binance的欧元银行合作伙伴Paysafe终止了双方的合作。

最近12个月BinanceTVL和美元价值流入数据(自DeFilLama)

最近12个月BinanceTVL和美元价值流入数据(自DeFilLama)

可见,外部情势很难不影响Binance用户对资金去留的操作,也经常在流出后的一个月再次流入。而令Binance的名字广泛登上媒体头条的事件是去年11月21日与美国司法部的和解事件,那之后,资金连续13天内从Binance流出,整个11月,总计16.35亿美元的资金在链上的确显示为流出状态。

有意思的是,Binance的TVL在这期间有增无减,从10月的646亿美元反倒增长到了11月的670亿美元,这很难不让人羡慕Binance的韧性。

到了之后的12月及今年1月,Binance的TVL打破前高,先后为796亿美元和809亿美元,分别较11月上升了18.80% 和20.74%;1月的TVL较去年同期则增长了28.25% ;12月、1月再次延续了“流出后流入”的规律,两个月内的美元价值从11月由负转正,流入价值分别为31.13亿美元和23.59亿美元;这两个月,Binance的市场份额也上升至 49%。

最近两月Binance市场份额恢复至49.44%(自 KaikoData)

最近两月Binance市场份额恢复至49.44%(自 KaikoData)

进入2024年后,美国司法部的处罚对Binance的影响正在削弱,这不仅体现在资金在Binance的留存情况,也体现在交易量上。

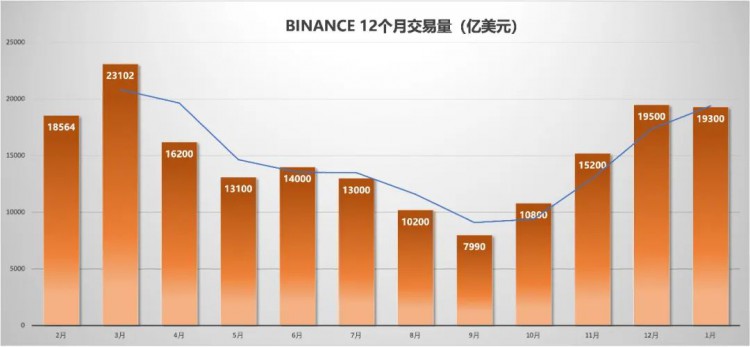

最近两个月,Binance在现货市场和衍生品市场的交易量仍然保持领先地位。CoinGecko 2月1日数据显示,Binance的24小时内现货交易量为148.72亿美元,超过了最近12个月的日均交易量103.32亿美元;24小时内衍生品交易量为397.19亿美元,而最近12个月内其衍生品日均交易量为392.46亿美元。

外部市场助力 内部「求生欲」拉满

面对“美国金融监管史上最大罚金”的不利影响,Binance的确展示了成立6年在加密资产交易市场的地基韧性,这个“坎”看上去不走运,但又十分幸运。

美国司法部与Binance和解后的2个月里,恰逢比特币ETF落地预期越来越高之时,这两个月也是Binance总交易量不断向上突破的时间段,分别为19500亿美元和19300亿美元。

一些分析人士甚至认为,这家全球最大的加密资产交易所与具有刑事职权的监管部们之间的纠缠得以解决,反而有助于加速比特币ETF的通过。因果逻辑见仁见智,至少在时间顺序上,事情的确是这么发展的。

去年11月21日美国司法部与Binance的和解达成;今年1月10日,比特币ETF通过。12月和1月里,比特币先后来到了44000美元和48000美元两个近期新高点,Binance内的资金留存、交易量也均在这两个月里得到大幅回升。

最近12个月 Binance 现货+衍生品的交易总量

最近12个月 Binance 现货+衍生品的交易总量

12个月内,Binance交易量的最高月出现在去年3月,当时的现货交易量为5594.7亿美元,衍生品交易量为17507.3亿美元,月总交易量达到了23102亿美元。去年2月、今年1月的总交易量如果对比当时,已经是12个月里的次新高了。

尽管11月Binance的资金流出给其他竞争者带来的分食份额的机会,但市场情势又给了Binance守住基本盘的助力。于此同时,该平台也在奋力“守土”。

竞争领先的态势下,这个实打实的“全球第一”依然拉满了“求生欲”,或者说是对引、留用户保持着高敏感度,最为外界能感知得到的就是Binance Launchpool新币挖矿板块的动作。

Binance Launchpool 1月上线了4个项目

Binance Launchpool 1月上线了4个项目

这个产品一直被视作“最具财富与流量效应”,仅在2024年1月,Binance Launchpool的新币挖矿板块就上线了4个项目,而2023年全年是10个项目,2022年全年才5个。Binance以短频快的方式将50亿-60亿美元的资金留驻在站内,每期的参与人数都在20万人次左右。

Binance之后,其他平台的同类板块也开始加速打新。对于加密资产的持有者来说,交易平台间的竞争永远是喜闻乐见的,Binance在逆境中仍然能保持领先,也不免让人期待它在未来还能祭出什么吸引用户与资金的“大招”。

2024年,监管部门对加密资产交易所们的影响不会停止,CEX赛道的竞争也会继续。这么多年,CEX格局一直变动着,崛起、衰落、消失还是会在每年上演。你也不难发现,面对用户与市场,那些永远保持着求生欲与敬畏感的平台,才能成为赛道上的长跑者,只要加密资产市场在膨胀,终点便永无止境。