摘要:有人一听到比特币ETF就脑热,仿佛只要通过,币价就一飞冲天,多了不得似的。贝莱德和后续通过的ETF,就像苏伊士运河(阿拉伯语:قناةالسويس),连接了老钱和新池。IorderedthiscanaldugfromtherivercalledtheNilethatflowsinEgypt,totheseathatbeginsinPersia...

山雨欲来风满楼。

1284天前,我出了一期视频,讲比特币减半,预测减半后币价会涨到55000美元。

那天是2020年4月17日,比特币收盘价格7125美元。

几年过去,减半很快又要发生,确切的说,它将发生在2024 年 4 月或 5 月的某个时点。

这是比特币历史上的第4次减半,也是普通投资者的最后一次机会,像残阳下的古城墙口,只留拇指粗细的一道门缝。当这扇门关闭,最后上车的机会也会消失。

萧峰当年最遗憾的,是没能救得了阿朱,“我是契丹人,又能有什么大业雄心?”

金瓶落井,没有回头箭。

我最遗憾的,就是近十年沉心创业,币还没囤够,游戏却要结束了,这也是种命运。

如何定义稀缺

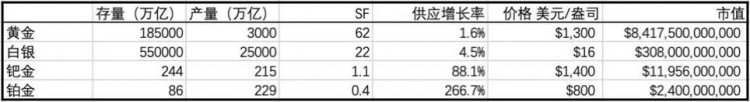

阿拉伯一位学者赛夫迪恩·阿莫斯,他在18年写了一本叫《比特币本位》的书,在这本书里面,他谈了个”存量-产量”的模型,简单的说,就是库存和年产量的关系。

当我们说库存,我们是在数一种商品的总数量。

年产量,是这个商品一年生产出来的总量。

两者相除,就有了个叫SF的比值。

在图里,你能看到,黄金的SF是62,白银的是22。这是啥意思呢?就是说你要花62年的时间才能生产出和现在一样多的黄金,白银你需要花22年,铂金需要0.4年,这都说明了一个事情:它们特别稀缺。

我们就开始想,这些东西是不是因为稀缺,因此就成了货币?与之相反,铂金和钯金,它们的SF值是等于或少于1,这就说明它们并没那么稀缺。

事实的确如此,黄金比表里的其他金属保存价值都要强。

我们过日子用到的商品,比方说吃的、手机、电脑、车,它们的SF值都远小于1,也就是说,它们从来都没稀缺过。为啥?就是因为商品只要有人想要,你就能生产出来。一旦有人想要囤,价格就会上涨,这时候就会有更多的企业来生产。价格就肯定会下跌。

这就是供需平衡的常识。

那么我们可以很容易地得出一个结论,如果一种商品的SF越高,那么它就越能保持价值,越不会被冲淡。

你看黄金,1972年的时候,它是46美元一盎司,2020年的时候,它新高到了1744美元一盎司,总共翻了37.9倍,那为啥我们不多造些黄金来满足需求呢?原因就在于黄金的开采量受制于开采技术和花费。如果你做一件事情花的比最后挣的还多,你肯定不干。

那么,比特币的SF值是多少呢?世界上已经挖了1830万个比特币。可是有一篇研究报告说了,实际上这1830万个比特币中有超过160万个已经永久遗失。

所以,真正能够用的比特币,只有1670万左右,依现在比特币一年的产量,它的SF大约是54,和黄金差不多。

再过几个月,比特币的SF会涨到108,每年的通胀就只有0.9%左右,这就意味着,比特币成了从黄金以后,人类历史上最稀缺的财物。

减半,是改变比特币供给关系的底层原因,不是任何其他。

而这种供给关系,决定了币价。

有人一听到比特币 ETF 就脑热,仿佛只要通过,币价就一飞冲天,多了不得似的。

我建议你不要看媒体的标题炒作,而是看清楚里子。

贝莱德比特币 ETF 通不通过不重要,什么时候通过也不重要。

重要的是「 比特币 ETF 通过」的预期,作为调动市场信心的鱼饵,会逐渐形成势能,在未来不知不觉将币价推动至$45K以上。

你以为还在熊市,其实熊市在你不自知的情况下就悄悄结束了。

并且这股势能会延续,它可不是你们家的自来水管。

贝莱德和后续通过的 ETF,就像苏伊士运河(阿拉伯语:قناة السويس),连接了老钱和新池。这些来自传统金融的险资体量之巨大,超过许多人想象。比特币对他们而言不是太贵,而是太便宜,盘子太小。

苏伊士运河浩浩荡荡,连结了欧洲与亚洲之间的南北双向水运。自此,船只不必绕过非洲南端的好望角,船队从英国伦敦或法国马赛港出发,驶向印度孟买港,满载黄金、丝绸和香料而归。

波斯王朝的国王大流士一世,在公元前500年建完了苏伊士运河的最后一段,他在其中一块河域立起花岗岩石碑,写着:

吾乃波斯人,吾起于波斯而征于埃及。吾命开此河,发于尼罗奔流埃及,止于瀚海濒临波斯。此河即成,埃及之舟舶可沿之直抵波斯,合吾所愿。

Saith King Darius: I am a Persian. Setting out from Persia, I conquered Egypt. I ordered this canal dug from the river called the Nile that flows in Egypt, to the sea that begins in Persia. When the canal had been dug as I ordered, ships went from Egypt through this canal to Persia, even as I intended.

酷炫狂拽吊炸天,这就是通道的魅力。

比特币 ETF 的通过,影响的不是眼下,而是未来十几年。法币出入通道畅通无阻后,剩下的交给时间。

到2025年,或许我们真能见到$100K+的比特币。

比特币,逐渐演变成曼哈顿的土地,成为一种社会等级标记物,人们选择比特币不是因为它转账比其他币快,而是因为它贵。

它贵是因为它凝结了整个加密游戏里最核心的共识,作为一个价值储存的载具,也作为社会关系里可供炫耀的物件,为所有人追捧。

比特币彰显了你的实力、你的稳定、你的忠诚和你的信仰,它就是你北京二环里的四合院,上海衡山路的老洋房,香港半山的别墅。

它的价值是由真正有购买力的富人阶层决定,就像伯克希尔哈撒韦的A类股单股高达53万美元,资金趋之若鹜,长盛不衰,散户连买一股都难如登天,又如何。

十币可称侯。

价格锚定游戏

如果一个人不懂币价是如何锚定的,就没有真正理解比特币。

我先说说土地,再说回比特币。

“大富翁”所有人都玩过吧,但我极少看到有人说出它的精髓。

你心里要清楚,美联储的角色,类似于棋盘游戏《大富翁》中的银行,它的目标不是获胜,而是提供足够的资金来维持游戏的进行。

对于美联储来说,合适的资产数量是最能使其履行职责的资产数量。

大富翁实际上是一个炒地皮的游戏,核心是垄断资源,游戏结局只有一个赢家,其他玩家都是陪葬品。

胜利不来自竞争,来自垄断。

问,一个中央帝国的财政收入从哪里来?

答,跟大富翁没有区别,无非是:

国有企业

公有制土地

垄断金融体系

对于一个集权政府,这局游戏它只关心两点:

1)如何用一套自上而下的官僚制度控制整个社会;

2)如何通过土地、税收和金融系统抽佣,来养活这个官僚体系。

全世界的国家都相似,古今中外差别不大。

拿唐朝举例,政府实行均田制,凡是男丁出生,分80亩公田,再分20亩永业田(私田)。人值壮年就垦荒纳粮,行劳役,每年收成按比例上缴政府,死后,耕地就被回收。同时,皇帝也允许各地官府与衙门拥有经营性的土地和资金。

这个制度最终崩坏,因为土地愈发集中在官僚和贵族权势手中。

比方说在唐高宗的时候,一个叫王方翼的人占有了很多田地,大概有几十顷那么多。到了唐中宗时,太平公主拥有的田地非常多,遍布在肥沃的地区,这些土地租给贫农耕种,收成大半交给权贵,政府还要再抽一道。很多人为了逃避苦役,都躲到乡下。政府先是把这些逃役人的名字都登记在簿,后来干脆下令要求逃亡的人纳税,他们要么卖地卖房,或者是转手给邻居,如此循环往复,直到逃无可逃。

游戏失败了怎么办?再开一局。

所以改朝换代,农民起义,完成资源的再分配。

现代也是一样的,东亚国家提倡的资产价值,大多和土地绑定在一起。这是政府设定的游戏规则,载体就是房子。

而美国提倡的是资本效率,所以他们玩的全民游戏就是股市,国民401K养老金所代表的购买力就是蓄水池。

这些都是不同的价格锚定游戏,世界上还分散着无数类似的副本,劳力士、爱马仕铂金包、游戏王卡牌、限量盲盒手办…莫不如此。

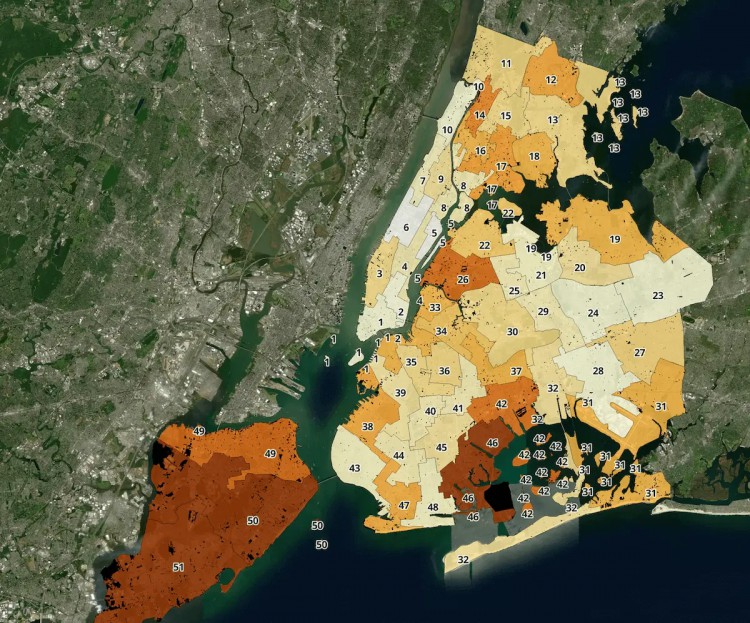

美国纽约,够发达,建筑密度够高吧?

然而至今仍有有超过25,000块闲置和低利用的土地,整整25,000块啊(图中浅色的都是空置土地)。

甚至有人提案提到对这些土地施加3.5%的税,从而为城市带来额外的4.299亿美元收入。

而中国北方人口最集中的城市北京, 辖区面积1.6万平方公里,实际建成区的只有2000平方公里,土地开发率仅12.5%,比香港还要吝啬(25%)。

北京要想人均大别墅,其实轻而易举,按照中国规划标准的1万人/平方公里,将这个城市完全开发后,可以容纳1.6亿人。

既然如此,为什么这些政府没有一个敞开了盖楼,大庇天下寒士?

因为这场游戏里,土地是生产资料,垄断者必须维持其稀缺性,才能让游戏进行下去。

什么叫价格锚定,这就叫价格锚定。

你要赢,就必须理解比特币在加密游戏中的位置...