摘要:北京时间2024年1月31日晚23:10,Solana生态DeFi协议Jupiter平台币,$JUP,同时登陆币安和OKX两大交易所。在Jupiter上,交易者可以使用几乎任何受支持的Solana代币作为抵押品,在SOL、ETH和wBTC上开设多头或空头头寸。...

北京时间2024年1月31日晚23日:10、Solana生态DeFi协议Jupiter平台币,$JUP,同时登录币安和OKX两大交易所。

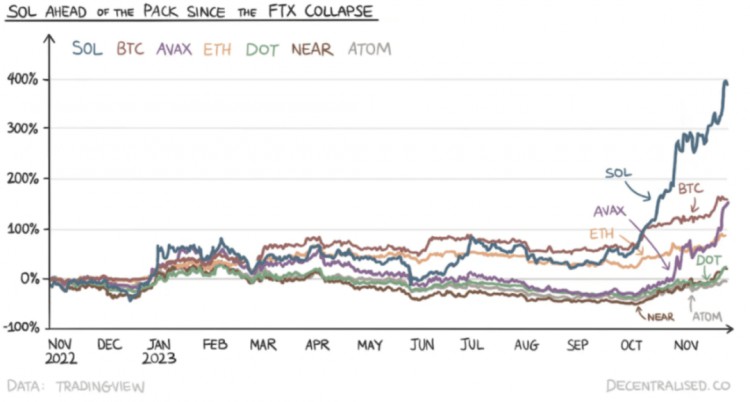

FTX事件发生后,Solana的生态活力受到严重伤害,投资机构不再青睐,知名项目也纷纷出逃。几周内,$SOL从236美元暴跌至13美元。

然而,2023年,Solana完成了反超,增长超过了众多主流公链资产。其中,Defi的领头羊Jupiter也完成了月交易量的十倍增长,带来了“史上最大的空投”$JUP。

$JUP为何受到两大巨头交易所的青睐?Solana和Jupiter还能带来什么样的未来?本文为您解读。

认识Jupiter

Jupiter成立于2021年10月,是Solana公链上的DeFi一站式服务平台,其核心是整合各种DeFi应用,优化用户体验。商品最初定位为交换引擎,通过迭代支持更多相关功能,如成本平均化策略(DCA,又称定投法)、限价订单、可持续交易,以及最近推出的launchpad。

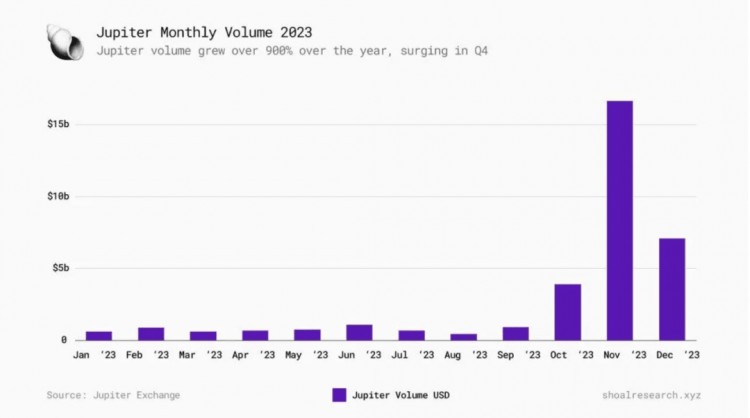

2023年,Jupiter的月成交量增长了10倍左右。1月成交量为6.5亿美元,12月成交量为71亿美元。该平台宣布发行$JUP代币后,11月成交量创下新高,超过160亿美元。

目前,Jupiter已处理超过665亿美元的交易量和超过120万笔交易,占Solana 超过70%的DEX有机成交量,成为Solana上交易者的首选平台。

2024年1月26日,Solana日活跃地址数量超过100万。对于活动变化,Artemis CEO公开发表了数据分析结论:Jupiter是驱动大多数新活跃地址最多的应用程序。

2024年1月26日,Solana37%的日活跃地址为新地址,很可能是机器人为使用Jupiter而开设的新钱包和新地址。

2024年1月28日,Jupiter上$SOL-$此外,$WEN与$SOL与$USDC之间的交易量约为4800万美元。

1月31日,$JUP第一期空投正式启动,市场关注空前火爆。Solana历史上最受关注、潜在规模最大的空投开始了。

$JUP

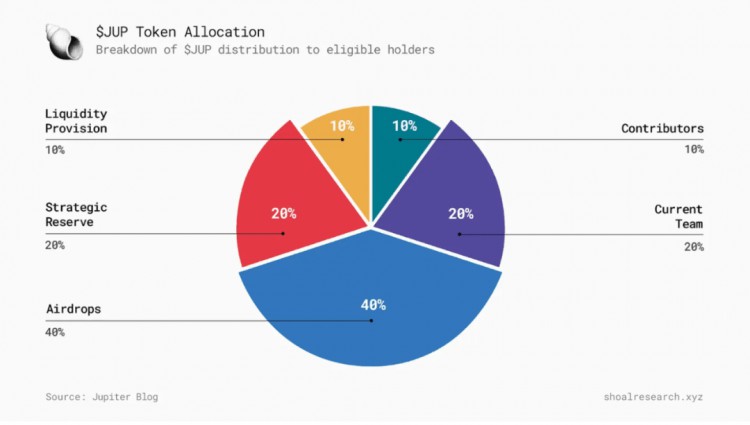

$JUP的最大供应量为100亿次,代币分为两个冷钱包:团队钱包和社区钱包。团队钱包将用于分配给当前的团队、财务和流动性,而社区钱包则用于空投和各种初始推动者。

从第一天起,15%-17.5%的代币开始流通,10%-7.5%位于热钱包中,75% 位于冷钱包里。

Jupiter将对955000名初始客户(截止日期为2023年11月2日之前)进行可追溯性空投,旨在吸引新客户和流通性。随后,DAO将投票代币解锁数据,代币将初始锁定,解锁日期由DAO决定 设置。JUP持有人将能够对付JUP持有人 对Jupiter协议的每一个关键方面和代币的功效进行投票,包括初始流通提供的时间、未来的排放安排,以及该项目将在Jupiter中进行 显示在Start上等等。

$归根结底,JUP能得到如此高的关注,是Jupiter能够充分发挥Solana的优势,并不断创新Defi的未来潜力。

基于SVM的构建更适合DEX的发展

虚拟机可以最好地描述为数千个单一实体来验证客户端的网络计算机维护,这是所有智能合同和账户的实际环境。直到今天,大多数DeFi和其他链活动都通过以太坊虚拟机进行(EVM)进行。

然而,虽然SVM不再在聚光灯下,但它也有一个强大的结构,它肯定会继续吸引更多的开发人员来寻找为消费者建立一个优化速度和性能的应用程序。

用Rust、C、C 智能合约代码将由SVM编译成BPF字节码。Sealevel 引擎是Solana并行计算的关键组成部分;随着Solana交易中状态访问列表的集成,不冲突的交易可以同时运行,从而实现更快的综合性能。

另一方面,Solana的平均交互成本很低。gas成本不到一分钱。从多个来源获取流动性的成本几乎和从一个来源获取流动性的成本一样,因此,在像Solana这样的链条中,DEX聚合器比EVM链更实用、更有利。

作为Solana上的领先聚合器,Jupiter有望在长期内实现显著的增长和选择,而EVM链上的聚合器则面临着更高的成本和更多的竞争。

同样的想法也适用于简单的A换B以外的其他用例,比如为用户提供结构化的美元成本平均法(DCA)或时间加权平均价格(TWAP)商品。

DEX开发方向更具创意

Jupiter整合了DEX在链上的大量创新功能,为用户创造了最流畅的交易体验,也为Defi未来的发展方向提供了很好的案例。

AMM和聚合器

在过去的几年里,自动化做市商是数字货币领域的一项新创新。随着AMM的出现,投资者可以在数学和代码上安排数字货币,而不是复杂的中间商。即使在流动性极低的情况下,投资者也可以进出头寸。

当然,低流动性会带来新的缺陷。首先,投资者会遇到滑点,即预期交易价值与实现交易价值之间的差异;其次,投资者也可能通过使用公共信息不对称在交易中失去价值,如被分配的MEV机器人复杂参与者抢劫或攻击。这些也需要开发者进行更多的突破。

链上聚合器的出现是为了缓解低流通交易的影响,让投资者下单,从多个来源而不是一个来源传递流通。流通可以从多个来源获得,包括 AMM。Jupiter和其他DEX 聚合器通过多个交易场所获得流通,从而为投资者提供更好的交易价格和更好的客户体验。

DCA

DCA,也被称为固定投资,涉及将资本分配分成多个交易,而不是一个交易。当DCA在熊市中积累资产时,它的平均进入价格是为了缓解波动性,并在时间和市场条件变化的过程中获得更多的回报。同样,DCA也可以帮助牛市盈利。与立即完全出售的头寸不同,DCA可以帮助分散销售,以捕捉清算期间可能出现的任何额外上升空间,而不是立即完全出售头寸。

投资者还可以实施加权平均价格策略,即TWAP购买或出售资产。与DCA类似,TWAP通常用于将大订单分成小部分,以避免一次性购买造成的价格影响。

由于Solana的吞吐量很高,Jupiter是为数不多的使用户能够在链上实施频繁限时策略的平台之一。以太坊低时间交易的DCA(如每天)可能会导致数百美元的交易成本,但在Solana上只需要几元。即使在L2上,如果投资者想在1小时内进行10笔交易,成本也会迅速增加。

永续合约

Jupiter推出了LP-Traders永久合同交易所。虽然还处于测试阶段,但投资者可以用高达100倍的杠杆交易SOL、ETH与WBTC永续合同,而LP则可以提供资金赚取费用。

在Jupiter上,投资者可以使用几乎任何支持的Solana代币作为抵押品,在Jupiter上, SOL、在ETH和wBTC上设置双头或空头头寸。多头头寸需要相应的标的物,而空头头寸需要稳定货币作为抵押物。投资者可以通过从流通池借入资产来承担杠杆效应 - 从JLP池借入一倍的SOL,SOL-USD头寸的杠杆率可以达到两倍。

Jupiter Perps使用JLP池,包括SOLP池、ETH、WBTC、USDC和USDT。提供流动性只需将任何支持的Solana代币存储在JLP池中,以换取等价$JLP代币。JLP池获得了Jupiter永久合同的70%,$JLP的价格与基础池的价值同步增长。

JLP池也有利于更多 Solana 因为生态系统,因为Jupiter Swap已在当地集成到可持续合同交易所,这意味着不仅可以使用任何代币作为JLP抵押品,还可以使用任何代币作为JLP抵押品, Solana投资者可以从Solana投资 从JLP池增加的流动性中受益,获得更好的交易价格。

与上述功能不同,Jupiter的可持续合同交易所向投资者和LP收取更多费用。投资者根据一小时贷款费用或资金费率向池支付费用。费率基于一小时贷款率、头寸大小和代币利用率,可表示为:

资金费率=(借入的代币/池中的代币)*0.01%*头寸大小

LP还需要支付自己的一部分开仓/平仓头寸,并在JLP池中进行不同的资产交换。

Jupiter是Solana最近或长期使用的可行下注。随着Solana上网络活动的增加,Jupiter可能会利用其建立的生态系统、各种产品套件和可持续的收入模型来捕捉大量的流动性,这将使$Jup持有人从中受益很长一段时间。在当今主流金融巨头越来越关注资产代币化的背景下,Jupiter在功能创新上的领先地位很可能引领新一代Defi市场。